Versicherungen für Selbstständige - Welche gibt es?

Es gibt verschiedene Versicherungen, die insbesondere vor den finanziellen Folgen folgender drei Schadensarten / Risiken schützen:

- Schäden an Deiner Person (Krankheiten, Unfälle) oder Deinem Besitz (Hausrat, Geschäftsinventar)

- Haftpflichtschäden

- Rechtsstreitigkeiten

So unterschiedlich diese Schäden oder Situationen sind, haben sie doch eines gemeinsam: Sie können Deine selbstständige Tätigkeit erheblich beeinträchtigen und im schlimmsten Fall Deine finanzielle Existenz bedrohen und das berufliche Aus bedeuten. Mit der jeweils richtigen Versicherung für Selbstständige lässt sich dieses Risiko jedoch deutlich minimieren.

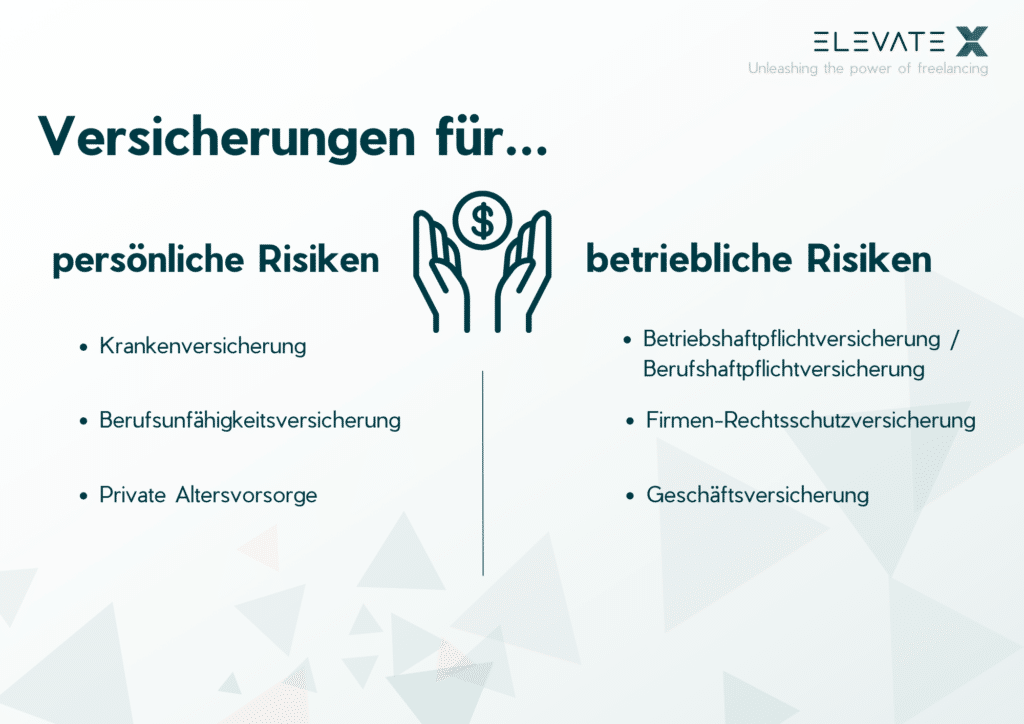

Grundsätzlich lassen sich potenzielle Schäden oder Risiken in zwei Gruppen einteilen: persönliche (private) und betriebliche Risiken. Dahinter stehen jeweils verschiedene Risiken, die Du als Selbstständiger mit entsprechenden Versicherungen abdecken solltest, um im Schadensfall finanziell abgesichert zu sein.

KEY POINTS

Grundsätzlich lassen sich potenzielle Schäden oder Risiken in zwei Gruppen einteilen: persönliche (private) und betriebliche Risiken.

- Ein Schaden kann für Selbstständige verheerende finanzielle Folgen haben, die im schlimmsten Fall die finanzielle Existenz bedrohen können.

In Deutschland besteht eine Krankenversicherungspflicht und zwar unabhängig davon, welche berufliche Tätigkeit jemand ausübt.

- Versicherungen unterscheiden selbst grundsätzlich nicht zwischen Selbstständigen, Freiberuflern oder Freelancern.

Persönliche vs. betriebliche Risiken abdecken

Als Selbstständiger musst Du Dich sowohl gegen persönliche als auch gegen betriebliche Risiken absichern. Denn ein Schaden kann für Selbstständige verheerende finanzielle Folgen haben, die im schlimmsten Fall die finanzielle Existenz bedrohen können. Umso wichtiger ist es, diesem Fall mit den entsprechenden Versicherungen vorzubeugen und alle entscheidenden persönlichen und betrieblichen Risiken abzudecken.

Zu persönlichen / privaten Risiken gehören alle Risiken, die Dich als Person betreffen. Dazu gehört Deine Gesundheit, Dein Leben und Dein Hab und Gut. Du kannst diese persönlichen Risiken mit den folgenden Versicherungen abdecken:

- Krankenversicherung

- Berufsunfähigkeitsversicherung

- Private Altersvorsorge

Betriebliche Risiken sind Risiken, die mit dem normalen Geschäftsbetrieb einhergehen bzw. in diesem auftreten können. Sie können sowohl Deine Geschäftsräume als auch bestimmte Tätigkeiten betreffen und lassen sich unter anderem durch folgende Versicherungen abdecken:

- Betriebshaftpflichtversicherung / Berufshaftpflichtversicherung

- Firmen-Rechtsschutzversicherung

- Geschäftsversicherung

Nicht jede Versicherung ist für Selbstständige gleichermaßen wichtig oder sinnvoll. Ein perfekter Versicherungsschutz ist immer individuell, denn er sichert die wichtigsten Risiken des Einzelnen möglichst gut ab, sodass es zu keiner Über- oder Unterversicherung kommt.

Muss bei Versicherungen zwischen Freiberuflern, Freelancern und Selbstständigen unterschieden werden?

Selbstständige, Freiberufler, Freelancer – auch wenn die Bezeichnungen teilweise synonym verwendet werden, bedeuten sie doch jeweils etwas anderes. Diese Unterscheidung ist rechtlich von Bedeutung, wie die folgende kurze Zusammenfassung zeigt:

Mit dem Oberbegriff „Selbstständige“ werden Personen bezeichnet, die nicht angestellt sind, sondern auf eigene Rechnung tätig sind. Je nach Tätigkeit unterscheidet der Gesetzgeber hierbei zwischen Gewerbetreibenden und Freiberuflern. Zu den Gewerbetreibenden gehören beispielsweise alle Handwerksbetriebe, Handels- und Industriebetriebe. Sie benötigen einen Gewerbeschein und sind zur Zahlung von Gewerbesteuer verpflichtet. Dieser Pflicht unterliegen Freiberufler nicht. Sie üben sogenannte freie Berufe aus, das sind Tätigkeiten, bei denen keine Waren produziert oder verkauft werden, sondern die dem Gemeinwohl dienen. Hierbei handelt es sich um wissenschaftliche, künstlerischer oder schriftstellerische Tätigkeiten und Dienstleistungen höherer Art. Das sind Dienstleistungen, die eine höhere Bildung (Abschluss einer Hoch- oder Fachhochschule) erfordern wie zum Beispiel Ärzte, Architekten, Rechtsanwälte, Lehrkräfte, usw.

Als Freelancer (deutsch: freier Mitarbeiter) bist Du auch freiberuflich tätig, dennoch ist der Begriff kein Synonym für Freiberufler. Eine Begrenzung auf bestimmte Branchen gibt es hier nicht. Freelancer sind in der Regel für die Dauer eines bestimmten Projekts für ein Unternehmen selbstständig tätig, teilweise auch parallel für verschiedene Projekte bzw. Unternehmen. Die Tätigkeit wird üblicherweise in einem Dienst- oder Werkvertrag vereinbart, Du arbeitest allerdings selbstverantwortlich und legst Arbeitszeiten und -orte in der Regel selbst fest.

Versicherungen unterscheiden selbst grundsätzlich nicht zwischen Selbstständigen, Freiberuflern oder Freelancern. Es gibt jedoch durchaus Unterschiede dahingehend, welche Versicherungen für wen verpflichtend sind, welche dringend zu empfehlen und welche eher zweitrangig sind.

Welche Pflichtversicherungen für Selbstständige gibt es?

Alle Selbstständigen müssen in Deutschland folgende Versicherungen besitzen:

- Krankenversicherung

- Pflegeversicherung

In Deutschland besteht eine Krankenversicherungspflicht und zwar unabhängig davon, welche berufliche Tätigkeit jemand ausübt. Mit anderen Worten: Ob angestellt oder selbstständig, jeder muss eine Krankenversicherung besitzen. Bei der Krankenversicherung können Selbstständige jedoch zwischen der gesetzlichen und der privaten Krankenversicherung wählen. Um freiwilliges Mitglied in einer gesetzlichen Krankenversicherung zu werden, musst Du jedoch vorher schon einmal als Arbeitnehmer gesetzlich versichert gewesen sein. Als gesetzlich Krankenversicherter bist Du automatisch auch in der Pflegeversicherung, für die ebenfalls eine Versicherungspflicht besteht. Entscheidest Du Dich für eine private Krankenversicherung, musst Du eine separate Pflegeversicherung abschließen, denn hier sind die beiden Versicherungen nicht aneinander gekoppelt.

Jede berufliche Tätigkeit ist mit spezifischen Risiken verbunden. Deshalb gibt es darüber hinaus Versicherungen, die nur für bestimmte Berufsgruppen verpflichtend sind. Die folgende Übersicht gibt eine erste (nicht vollständige) Orientierung über branchenspezifische Pflichtversicherungen, die für Selbstständige in diesen Berufen verpflichtend sein können:

Heilende Berufe (z.B. Ärzte, Apotheker, Pfleger, Hebammen):

- Berufshaftpflichtversicherung

- Rentenversicherung

- Produkthaftpflichtversicherung

Handwerksberufe und Hausgewerbetreibende:

- Rentenversicherung

- Unfallversicherung

Planende Berufe (z.B. Architekten, Ingenieure):

- Berufshaftpflichtversicherung

Bildung und Erziehung:

- Rentenversicherung

Beratende Berufe (z.B. Rechtsanwälte, Notare, Steuerberater):

- Berufshaftpflichtversicherung

- Vermögensschaden-Haftpflichtversicherung

Künstlerische Berufe:

- Rentenversicherung (alternativ: Künstlersozialkasse)

Daneben gibt es noch viele Sonderregelungen für Pflichtversicherungen für bestimmte Berufsgruppen wie zum Beispiel die Insolvenzversicherung für Reiseveranstalter, die Frachtführerversicherung für Frachtführer oder die Betriebshaftpflichtversicherung für Sicherheitsdienste. Manche Standeskammern (z.B. Handwerkskammer, Industrie- und Handelskammer) schreiben für einzelne Berufsgruppen weitere Versicherungen vor. Erkunde Dich deshalb unbedingt bei Deiner Kammer, ob Selbstständige eine bestimmte Versicherung benötigen.

Wann brauchen Selbstständige keine Pflichtversicherung?

Bei der Rentenversicherung, die für Selbstständige in bestimmten Berufen (z.B. in Handwerk, Pflege, Bildungsberufen) eine Pflichtversicherung ist, gibt es Ausnahmen, die von der Versicherungspflicht befreit sind. Dazu gehören unter anderem Personen, die

- als Selbstständige einen Bildungsberuf ausüben und versicherungspflichtige Angestellte beschäftigen

- als selbstständige Handwerker schon 18 Jahre (oder länger) in die Rentenversicherung eingezahlt haben und eine Beitragsbefreiung beantragen

- seit weniger als 3 Jahren selbstständig tätig sind und nur einen Auftraggeber haben

- maximal 450 Euro im Monat verdienen

- schon in Rente sind

Tipp: Wenn Du nicht sicher bist, ob Du unter die Rentenversicherungspflicht fällst oder von dieser befreit bist, frage einfach bei der Deutschen Rentenversicherung nach. Oder informiere Dich bei Deiner zuständigen Kammer. In jedem Fall handele frühzeitig, um spätere Nachzahlungen oder sogar Bußgelder aufgrund einer verspäteten Zahlung zu vermeiden.

Auf der Suche nach Projekten?

Zusätzliche Versicherungen für Freelancer

Einige der im Folgenden kurz vorgestellten Versicherungen sind für bestimmte Berufsgruppen verpflichtend. Sinnvoll sind sie jedoch für die meisten Freelancer, deshalb lohnt sich ein Blick auf den Versicherungsschutz bzw. die Leistungen, die sie bieten:

Rentenversicherung / Private Altersvorsorge

Als Selbstständiger bist Du selbst verantwortlich für Deine Altersvorsorge. Und diese Verantwortung solltest du ernst nehmen, denn ohne sie droht Altersarmut, die unter Selbstständigen weit verbreitet ist. Dem kannst du vorbeugen, indem Du in die gesetzliche Rentenversicherung einzahlst, eine private Rentenversicherung abschließt, staatliche Unterstützung durch die Basis-Rente („Rürup-Rente“) in Anspruch nimmst oder in Immobilien oder andere Sachanlagen investierst. Jede Form der Altersvorsorge hat Vor- und Nachteile, deshalb solltest Du Dich unbedingt beraten lassen, welche Form die beste für Dich persönlich ist.

Unfallversicherung

Die Versicherung schützt Dich vor den finanziellen Folgen eines Unfalls. Sie übernimmt die Kosten, die im Falle einer unfallbedingten Invalidität auf Dich zukommen, zum Beispiel für den behindertengerechten Umbau der Wohn- und Geschäftsräume oder den Lohnausgleich.

Betriebshaftpflichtversicherung

Diese Versicherung deckt Sach-, Personen- und Vermögensfolgeschäden ab, die durch Dich (oder Dein Personal) oder Deine Produkte verursacht werden oder sich in Deinen Geschäftsräumen ereignen. Typisches Beispiel: Ein Kunde stolpert über ein Kabel in Deinem Geschäft und verletzt sich dabei.

Vermögensschaden-Haftpflichtversicherung

Diese Versicherung schützt Dich vor Schadenersatzforderungen, die eine Person stellen kann, die durch einen Fehler von Dir einen finanziellen Schaden erlitten hat. Besonders sinnvoll (und deshalb teilweise auch verpflichtend) ist die Vermögensschaden-Haftpflichtversicherung für alle Selbstständigen, die planend und beratend tätig sind und dabei hohe finanzielle Risiken eingehen müssen. Hierzu gehören unter anderem Architekten, Gutachter, Inkassobüros, Treuhänder oder Immobilienverwalter.

Berufshaftpflichtversicherung

Diese Versicherung sichert Dich gegen Personen-, Sach- oder Vermögensschäden ab, die im Rahmen Deiner Tätigkeit verursacht werden. Sie kann als Kombination aus Betriebs- und Vermögensschadenhaftpflicht verstanden werden. Die Berufshaftpflichtversicherung gibt es in sehr unterschiedlichen Varianten für bestimmte Branchen, die auf die Bedürfnisse und Risiken der jeweiligen Berufsgruppen zugeschnitten sind.

Betriebsunterbrechungsversicherung (Ertragsausfallversicherung)

Diese Versicherung sorgt dafür, dass laufende Kosten (z.B. Miete, Löhne) gezahlt werden, selbst wenn der Betrieb vorübergehend unterbrochen werden muss. Mögliche Gründe für eine Betriebsunterbrechung sind Diebstahl, Feuer oder eine Zwangsschließung wie sie zahlreiche Betriebe im Lockdown während der Corona-Pandemie erleben mussten.

Rechtsschutzversicherung

Niemand ist vor Rechtsstreitigkeiten gefeit und sollte der geschäftliche Streit vor Gericht landen, kann das teuer werden. Eine Gewerbe- oder Firmenrechtsschutzversicherung übernimmt dann die Anwalts- und Gerichtskosten. Oft sind auch die Kosten für Gutachten und außergerichtliche Einigungen (z.B. Mediation) in den Versicherungsleistungen enthalten.

Fazit

Es gibt verschiedene persönliche (private) und betriebliche Risiken, die für Selbstständige eine erhebliche finanzielle Belastung und im schlimmsten Fall eine Bedrohung ihrer finanziellen bzw. beruflichen Existenz darstellen. Mit den richtigen Versicherungen kannst Du Dich gegen diese Risiken absichern. Am wichtigsten ist die Kranken- und Pflegeversicherung, zu deren Abschluss Du – wie jeder Angestellte auch – verpflichtet bist.

Je nach beruflicher Tätigkeit gibt es noch andere Pflichtversicherungen, die Du besitzen musst. Hierzu gehören unter anderem die Rentenversicherung, Berufshaftpflichtversicherung oder die Vermögensschaden-Haftpflichtversicherung. Darüber hinaus bieten sich weitere Versicherungen an, die Dich vor den finanziellen Folgen von potenziellen Schäden bewahren. Typische Beispiele hierfür sind die Unfallversicherung, Betriebshaftpflichtversicherung, Geschäftsversicherung oder Rechtsschutzversicherung.

Welche Selbstständige welche Versicherung darüber hinaus noch brauchen, lässt sich nicht pauschal beantworten. Denn der optimale Versicherungsschutz hängt von vielen Faktoren (Branche, Tätigkeit, etc,) ab und sollte deshalb immer auf Deine individuellen Bedürfnisse abgestimmt sein. Im besten Fall sorgt der Versicherungsschutz für eine umfassende Absicherung ohne Überversicherung.

Selbstständige müssen sowohl private als auch betriebliche Risiken abdecken. Dafür stehen ihnen alle Versicherungen zur Verfügung, die auch von Angestellten abgeschlossen werden können. Darüber hinaus gibt es spezielle Versicherungen für Selbstständige, mit denen Du individuelle Risiken Deines Unternehmens abdecken kannst. Zu den wichtigsten Absicherungen gehören:

- Krankenversicherung für Selbstständige

- Berufsunfähigkeitsversicherung, Unfallversicherung

- Rentenversicherung, private Altersvorsorge

- Sachversicherungen (z.B. Hausratversicherung)

- Haftpflichtversicherungen

- Rechtsschutzversicherungen

Alle Selbstständige fallen – ebenso wie Angestellte – unter die gesetzliche Pflicht zum Abschluss einer Krankenversicherung und Pflegeversicherung. Darüber hinaus gibt es je nach Berufsgruppe noch weitere Pflichtversicherungen wie zum Beispiel die Rentenversicherung für Lehrer, die Unfallversicherung für Hausgewerbetreibende oder die Absicherung gegen Vermögensschäden für Rechtsanwälte.

Persönliche Risiken betreffen Dich als Person. Gegen sie absichern kannst Du Dich unter anderem mit der Krankenversicherung, Rentenversicherung, Berufsunfähigkeitsversicherung, aber auch mit der Privathaftpflicht- und Hausratversicherung.

Betriebliche Risiken sind dagegen Risiken, die im laufenden Geschäftsbetrieb auftreten können. Eine Absicherung ist unter anderem möglich durch eine Betriebs- und Berufshaftpflichtversicherung, Vermögensschaden-Haftpflichtversicherung und Rechtsschutzversicherung.